この記事では、高配当ETFで人気のHDV(iシェアーズ・コア米国高配当株ETF)を徹底特集。

HDVの配当実績や配当利回り、値動き比較、リターンまで解説しています。HDVの取り扱いがある証券会社と買い方も合わせて紹介しているので、HDVに投資をお考えの方はぜひ参考にしてみてください。

HDVの現物/CFD取引対応!証券会社一覧表

| 業者名 | 対応取引 | 取引手数料 | 特徴 | 公式 |

|---|---|---|---|---|

![[SBI証券]](/img/logo/sbisec.png) SBI証券 SBI証券 | 現物 | 0.495% | 老舗の大手ネット証券 IPOからマイナーまで豊富な取扱銘柄 | |

![[楽天証券]](/img/logo/rakuten.png) 楽天証券 楽天証券 | 現物 | 0.495% | 独自のお得なサービス多数 楽天銀行との連携で優遇金利 | |

![[マネックス証券]](/img/logo/monex.png) マネックス証券 マネックス証券 | 現物 | 0.495% | 決算速報サービスが便利 手数料もリーズナブルでお得 | |

![[IG証券]](/img/logo/ig.png) IG証券 IG証券 | CFD | 2.2セント/1株 | 収益ベースでCFD世界No.1(※) 取扱銘柄数でも国内トップクラス | |

![[moomoo証券]](/img/logo/moomoosec.png) moomoo証券 moomoo証券 | 現物 | 0.132%(※) | 米国株式/ETF約7,000銘柄に対応 TLTなど300銘柄以上が24時間取引対応 | |

![[Webull証券]](/img/logo/webull-logo.jpg) Webull証券 Webull証券 | 現物 | 0.20% | 米国株式約7,000銘柄 Level2の板情報と気配値 |

※楽天証券の米国株式取引手数料は約定代金に応じて手数料がかかります。

※SBI証券の取引手数料(インターネットコース)は約定代金が2.02米ドル以下で最低手数料0米ドル、上限手数料が20ドル(税込22ドル)となります。コースによって手数料が変わるため詳しくは公式サイトをご確認ください。

※IGグループの財務情報より(2022年10月時点、FXを除いた収益ベース)

※moomoo証券はベーシックコースの取引手数料を掲載(税込)約定代金8.3米ドル以下の場合は取引手数料が0円です。

※Webull証券の取引手数料は税抜きを掲載。

HDVについて

HDVは米国株式のうち、高い配当利回りと財務の健全性の両方を兼ね備えた銘柄を集めた米国ETFです。

運用会社は世界三大ETF運用会社の1角であるブラックロック社。同社の人気ETFシリーズである「iシェアーズ」シリーズの高配当ETFとしてHDVは運用されています。

純資産規模としては、同じ高配当ETFのVYMよりは少ないものの流動性・出来高ともに十分な資産規模です。

経費率は0.08%(100万円の投資で年800円程度)と他の米国ETFと比較しても非常に安いコストで運用が可能。米国の高配当ETFとして代表的な銘柄の1つがHDVです。

HDVの概要

| 運用会社 | BlackRock | 国籍 | 米国ETF |

|---|---|---|---|

| カテゴリー | ETF | 市場 | NYSE ARCA |

| 設定日 | 2011年3月29日 | ベンチマーク | モーニングスター 配当フォーカス指数 |

| 組入銘柄数 | 75 | 経費率 | 0.08% |

HDVの配当金、配当利回り

高配当ETFに投資する際に一番気になるのは「いくらの配当がもらえるのか」という点ですよね。

この点HDVは運用開始から右肩上がりで配当金が増加しています。年平均の配当利回りとしては3.0~3.5%前後で推移しています。

他の高配当ETFと比較した場合、単純な配当利回りの高さではSPYDに軍配があがります。SPYDはS&P500のうち配当利回りの高い上位80銘柄を組み込んだETFです。

「シンプルに高い配当利回りのETFがいい」という方は、別記事でSPYDも詳しく解説しているのでチェックしてみてください。

HDVは年平均3.0~3.5%前後の比較的高い配当利回りを実現しつつ、安定して増配している点がポイント。

HDVはベンチマークに「モーニングスター配当フォーカス指数」を採用しており、高い財務の健全性と平均以上の配当を支払うことができる米国企業75社で構成されています。

高配当ETFを選ぶ際は、「高い配当利回りをどれだけ長期間、安定的に維持できるか」が重要なポイントです。この点、HDVは平均以上の利回りを出しつつ、安定性にも配慮された優秀なETFです。

構成銘柄上位の顔ぶれはいずれも米国を代表する有名企業ばかり。特に、コカ・コーラは連続増配年数59年で世界トップクラスの記録を持つ企業です。

HDVはこうした米国の優良企業を75銘柄集めETFとして運用しています。また、リバランス(銘柄の組み替え)が年4回と他の高配当ETFよりも多いのも注目ポイント。

リバランスが多いということは、財務状況が悪化した企業や配当能力が低下した企業をその都度、入れ替えることができるということ。継続的に増配を維持しているのもこうした小まめな手入れがあるからです。

カテゴリー別の構成比率としては、エネルギーがもっとも高い形です。また、ヘルスケア・生活必需品セクターにも高い比重が置かれています。

同じ高配当ETFのSPYDは不動産や金融セクターが高い構成比率ですが、HDVは不動産が構成銘柄から除外されています。

より米国株式市場全体に分散を効かすのであれば、HDVとSPYDの2銘柄を保有するのも投資戦略の1つです。

次は、HDVの値動きをみていきましょう。

HDVの株価、値動き

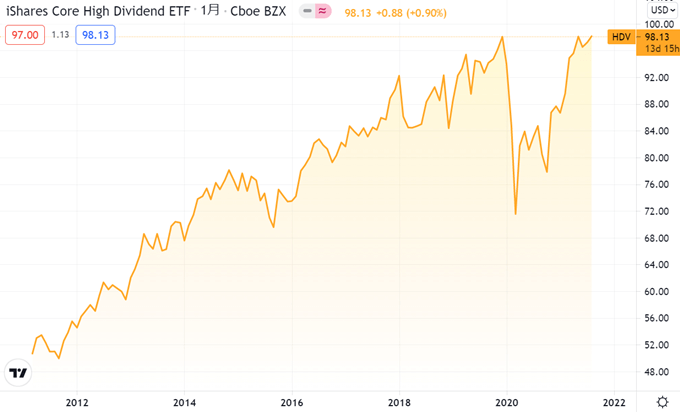

上記は、VYM(バンガード社の高配当ETF)と単純な値動きを比較した画像です。HDVは設定日が2011年3月なので、設定日来の値動きをグラフにしています。

HDV、VYMの値動きはよく似ていますが、2020年3月のコロナショック以降はVYMがアウトパフォームしている状況です。

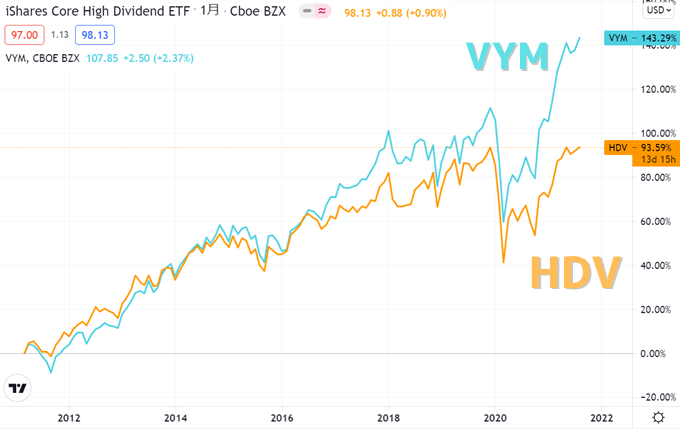

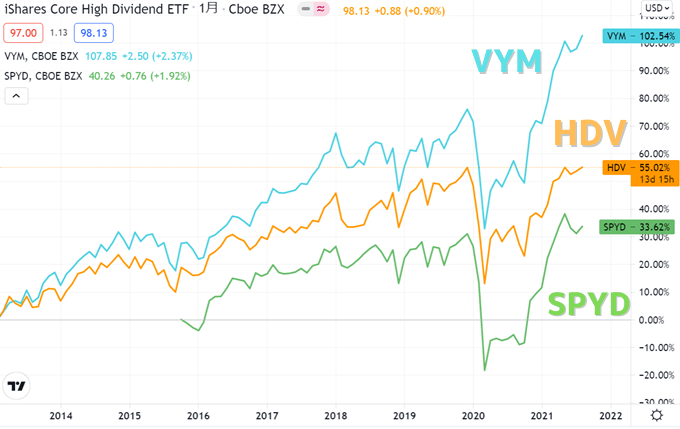

さらに、SPYDを加えたグラフが上記です。SPYDは最大ドローダウンがHDV、VYMの2銘柄と比べて大きく、コロナショック後の株価回復にも時間がかかっています。

値動きとしては、3銘柄中でHDVは比較的マイルドな動きをしており、ボラティリティが低い傾向にあります。配当を第一に考えるのであれば、株価の値動きは狭い方が安心です。

HDVのトータルリターンは?

HDVのリターンは設定年来で10%近いリターンがあります。5年、10年、20年単位で資金が大きく膨れた際にこのリターン率はそれなりの実りをもたらしてくれます。

安定した配当利回りと比較的ボラティリティの低い値動き、キャピタルゲインも同時に狙えるのがHDVの魅力です。

HDVに関するよくある質問

以下では、HDVに関するよくある質問、HDVの取り扱い証券会社をまとめています。気になる点や証券会社があればチェックしてみてください。

- HDVの取引方法には何がありますか?

HDVは米国のETF(上場投資信託)です。米国ETFは米国株式と同様の扱いになるため、米国株式に対応した証券会社で現物取引およびCFD取引が可能です。

CFD取引とは、差金決済取引のことで現物をやり取りせず、売買差益のみをやり取りする取引方法です。HDVのCFD取引では「最大5倍レバレッジ」「売りから取引に入る(空売り)」をすることが可能。CFD取引に関しては、別記事で詳しく解説しています。

- HDVを取り扱いしている証券会社はありますか?

HDVはDMM 株、SBI証券、楽天証券、マネックス証券で現物の取り扱いがあります。

CFD取引であれば、IG証券が対応しています。

- HDVの買い方、購入方法は?

HDVの買い方は米国株式を購入するのと同じです。上記いずれかの証券会社で口座開設を行い、資金を入金、銘柄検索にて「HDV」を入力。買付枚数(1単位から購入が可能)を入力して購入するだけ。

円貨決済、米ドル決済など決済方法が選べる証券会社もありますが、DMM 株では円を入金するだけでHDVが購入できます。

以下では、各証券会社の特徴を簡単に解説しているので、気になる証券会社があればチェックしてみてください。

HDVの取り扱いがある国内業者を解説!

DMM 株

HDVをはじめとした米国株式やETFに少額で取引するならおすすめなのがDMM 株です。

DMM 株は「米国株式/ETFの取引手数料が0円」のネット証券です。取引数量や約定金額に制限なく、取引手数料がかかりません。

一般的に米国株式の取引には取引手数料(約定金額×0.495%)+為替手数料が往復で発生します。

この点、DMM 株では往復の取引手数料が0円。為替手数料(1ドルあたり25銭)は発生しますが、取引コストを抑えるならDMM 株はおすすめ。

ただし、DMM 株は円貨決済にのみ対応しているので、HDVの配当金の受け取り時にも為替手数料がかかります。

大口で取引される方は外貨決済も選べるSBI証券や楽天証券が最適です。

SBI証券

老舗のネット証券会社として国内で長年に渡ってサービスを提供してきたのがSBI証券です。

豊富な米国株式のラインナップ、IPO銘柄の取り扱い実績は国内随一。米国株式を含む外国株式は円貨決済の他、その国の通貨建て決済にも対応しています。

DMM 株と比べて取引手数料はかかりますが、総合的に質の高いサービスが魅力的な証券会社です。

楽天証券

楽天証券でもHDVなど高配当ETFの現物取引に対応しています。

楽天証券では、円貨決済と米ドル決済の2種類に対応。米国株式の取扱銘柄数は4,950銘柄(SBI証券は6,000銘柄)とSBI証券に一歩、劣るものの十分なラインナップです。

また、楽天経済圏を作っている楽天証券ならでのサービスとして、楽天銀行や楽天カードとの連携で銀行預金の優遇金利や楽天ポイントがもらえる各種サービスを提供しています。

「楽天ポイントを普段から貯めている」という方は楽天証券でHDVの投資を検討してみるのもおすすめです。

マネックス証券

SBI証券、楽天証券と並ぶ国内大手のネット証券会社がマネックス証券です。

知名度ではSBI証券や楽天証券に劣るものの、サービスの中身は引けを取らない充実したサービスを提供している証券会社です。

米国株式は5,000銘柄近いランナップを取り揃えており、上記で解説したHDV、SPYD、VYMともに現物取引に対応。

取引手数料に関しては、買付時の為替手数料が無料です。さらに、最大12時間の時間外取引にも対応しており取引の幅を広げてくれます。

取引ツールもスクリーニング機能が優秀な「銘柄スカウター 米国株」を無料提供。注目ポイントがたくさんある証券会社なので、気になる方はぜひチェックしてみてください。

IG証券

IG証券は上記の4社とは異なり、CFD取引を中心にサービス提供している証券会社です。

HDVのCFD取引ができる国内のネット証券は非常に貴重。HDVをCFD取引で長期保有するのは取引コストの面であまりおすすめできませんが、現物取引とはまた別の角度から米国ETF

を取引することができます。

IG証券では、米国株式/ETF、株価指数、商品、債券など17,000種類以上のCFD銘柄に対応。米国株式と逆の動きをする債券ETFをCFD取引で短期的に組み込めば、株式暴落時のリスクヘッジにも活用できます。

取引の幅を広げるという点においてIG証券にもぜひご注目ください。