この記事では、「CFDとは何か」「FXや株式と何が違うのか」について色んな角度から徹底解説しています。

「CFDをやってみたいけど、どういうものかよく分からない」という方向けに1つ1つ分かりやすく解説しているので、ぜひ参考にしてみてくださいね!

CFD(差金決済取引)とは?

CFDとは「Contract For Difference」の頭文字を取った略語で、日本語では「差金決済取引」という意味です。

日本ではCFDに先駆けてFX(Foreign Exchange:外国為替証拠金取引)が広く浸透しました。外国為替の通貨ペアで差金決済取引を行うのがFXなので、FXもCFDの1種です。

CFDはあくまでも差金決済取引という取引方法を意味する言葉です。

したがって、株式でCFD取引を行えば株式CFD、株価指数でCFD取引を行えば株価指数CFDということになります。FXは外国為替通貨のCFD取引ということです。

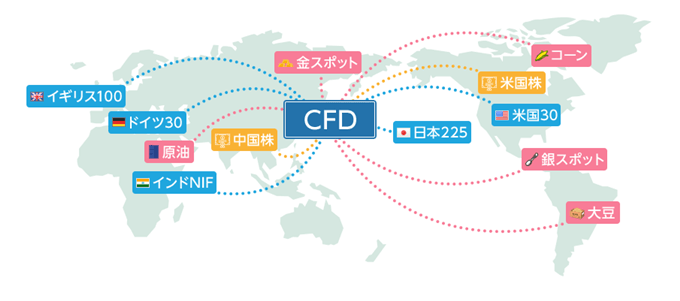

CFDでは、現物株式や株価指数、商品(コモディティ)、債券など多種多様な金融商品が取引できます。

各金融商品の市場での値動きに連動するレートを使って取引を行うのがCFDです。この値動きの参照となる各金融資産をCFDでは「原資産」と呼びます。

CFDで表示されるチャートは原資産となる金融商品の市場での値動きを反映したものです。CFDでは原資産を直接取引するわけではありません。

原資産の値動きに連動するレートを使い、実際に原資産を保有することなく売買差益のみを損益とするのがCFD取引です。

CFDの仕組みについて

CFD(差金決済取引)は言葉の通り「差額だけをやり取りする取引」です。現物株式であれば【株式を購入⇒値上がり⇒売却】という一連の流れで利益が出ます。

一方、CFDは売買の差額のみをやり取りするため現物の売買は発生しません。CFDでは【CFD業者に証拠金を預ける⇒銘柄を売買⇒差額のみを決済する】という流れになります。

利益が出れば利益分のみを受け取り、損失が出れば損失分のみを支払うという形です。

そして、CFDでは預けた証拠金に対してレバレッジと呼ばれる倍率をかけることで、売買したい取引額の全額を用意することなく取引ができます。

これを「証拠金取引」といいます。FXでは国内の規制により最大25倍までのレバレッジをかけることが可能です。CFDでは銘柄ごとに最大レバレッジが決まっています。

現物株式では預けた資金分しか株式を購入することができませんが、株式CFDでは最大5倍のレバレッジをかけられるため現物株式と同じ額面の取引でも資金は5分の1で済みます。

CFDの種類は大きく分けて6種類!

| 種類 | 解説 |

|---|---|

| 個別株CFD | 日本株式、米国株式、中国株式などの個別株式。取扱銘柄数は業者によって異なる。 |

| 株価指数CFD | 日経225、NYダウなど世界各国の株価指数。取引所CFDと店頭CFDの2種類がある。 |

| 商品CFD | 原油、金、大豆などの商品(コモディティ)。銘柄ごとに特徴的な値動きがある。 |

| 債券CFD | 日本国債、米国国債などの債券。最大レバレッジは50倍、低レバでリスクヘッジに活用できる。 |

| ETF CFD | ETFは上場投資信託のこと。複数の銘柄がパッケージ化された金融商品。分散投資に利用できる。 |

| 通貨CFD | 通貨CFDはFXと同じ。日本ではCFDよりも先にFXが一般的な用語として浸透した。 |

CFDの種類は大きく分けると「個別株」「株価指数」「商品」「債券」「ETF」「通貨」の6種類です。

どの銘柄が取引できるかは取扱業者によって大きく差があります。17,000種類以上の銘柄に対応しているIG証券など業者ごとに違います。

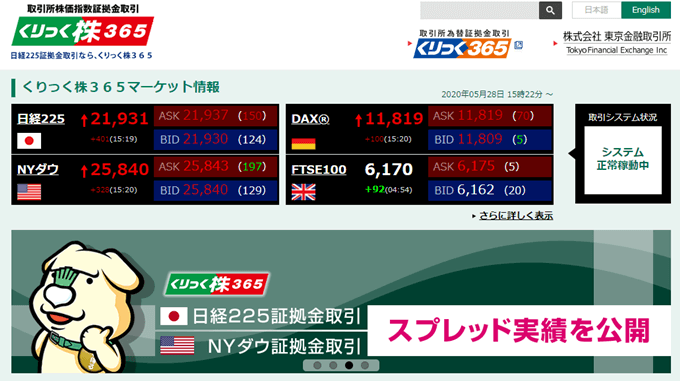

また、株価指数CFDに関しては「店頭CFD」と「取引所CFD」という2つの取引方法があります。

取引所CFD(くりっく株365)と店頭CFDの違い

| 項目 | くりっく株365 | 店頭CFD取引(株価指数) |

|---|---|---|

| 売買方法 | 完全マーケットメイク方式 | 相対取引 |

| 取引可能時間 | 原則、土日祝を除く毎日24時間 | 取扱業者、銘柄によって異なる |

| レバレッジ | 市場の価格変動に応じて変動 | 上限10倍 |

| 投資家保護 | 日本投資者保護基金の対象 (上限1,000万円) | 各社ごとの対応 (信託保全、分別管理など) |

| 金利相当額 | 受取り金利と支払い金利が同額(1本値) | 業者によって異なる |

| 取引価格 | 複数のマーケットメイカーから最も有利な価格を提示 | 取扱業者が価格を提示 |

※くりっく株365では相場の急激な変動時等、マーケットメイカーがカバー取引と呼ばれる反対売買を行う現物・先物市場等での取引量が少なくなることから、スプレッド幅が広くなったり買呼値または売呼値が提示されずに投資家の皆様が取引を行えない等の不測の事態が発生する可能性があります。

取引所CFDと店頭CFDの大きな違いは「取引価格の決定方法が違う」という点です。

取引所CFDでは、東京金融取引所に参加している複数のマーケットメイカー(銀行、金融機関等)が提示したレートの中から投資家に最も有利な価格で取引を行います。

これを「完全マーケットメイク方式」と呼びます。

一方、店頭CFDでは個々の取引業者と投資家の間で取引を行います(相対取引)。

取引業者が提示した価格で取引を行うため、取引業者によって配信されるレートには多少のズレがあります。

取引時間や金利相当額など細かな点でも違いがあるため自分が求める取引環境に合った方を選ぶのがポイントです。

完全マーケットメイク方式を採用し配信レートに透明性・信憑性があるくりっく株365。対応銘柄は人気の株価指数「日経225」「NYダウ」「DAX(ドイツ40)「FTSE100(イギリス)」など。

日経225やNYダウはほぼ24時間取引が可能なため、日本や米国株式市場が閉まっている時間帯でも取引できます。さらに、原油ETF・金ETFなども新たに追加され商品CFDにも対応しています。

くりっく株365に対応した業者は別記事にて詳しく比較しているので、気になる方はぜひチェックしてみてください。

CFDと他の取引方法との違い

次はCFDと他の取引方法との違いを解説していきます。他の取引方法との違いが分かればよりCFDについて理解が深まるはずです。

CFDはレバレッジあり(銘柄による)、現物株式はレバレッジなし

CFDは店頭取引、現物株式は取引所取引

CFDは売り買い両方が可能、現物株式は買いからしか取引に入れない

CFDに株主優待の権利はない(配当金相当額の受け払いはある)

まず、現物株式にはレバレッジがかけられません。つまり、入金した資金額以上の株式を購入することはできません。

一方、CFDでは銘柄ごとに決められた最大レバレッジまで入金額以上の取引が可能です。レバレッジをかけることで投資額に対する資金効率を高めることができます。

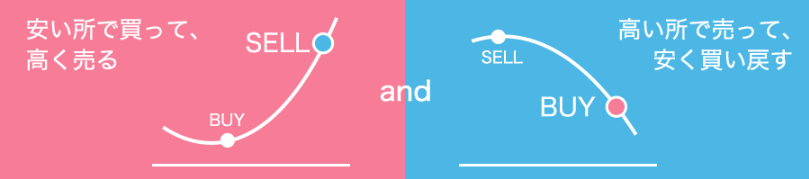

次に、現物株式は買いからしか取引に入ることができません。つまり、買った時点より株価が上昇することで初めて利益が獲得できます。

一方、CFDでは売りからも取引に入ることができます。株価が下落すると予想した場合、売りポジションを持つことで利益に変えることができます。

また、空売りができるため現物で保有している銘柄があれば、それと同数の売りポジションをCFDで持つことで一時的な下落のリスクヘッジも可能です。

次に、現物株式は証券取引所に上場している株式を売買する取引所取引です。取引所取引は参加しているトレーダーの売買注文がぶつかることで取引価格が決まります。

一方、CFDは基本的に店頭取引で行われます(くりっく株365を除く)。店頭取引ではCFD業者とトレーダーが相対取引を行うため、業者が提示した価格で売買することになります。

最後に、現物株式には株主優待がありますが、CFDに株主優待はありません。CFDはあくまで原資産の値動きを参照したレートで取引を行うためです。

配当金に関しては、CFD取引でも配当金相当額の受け払いがあります。

CFDとFXとの違い

FXはCFDの中の1つです。基本的な取引の仕組みは同じですが、CFDは銘柄によって取引時間やレバレッジが異なります。

FXはどの通貨ペアでも平日の月~金(翌6:00前後)まで取引が可能ですが、CFDは原資産が上場している取引所によって取引時間が変わります。

また、取引ルールが銘柄ごとに異なっているのもCFDの特徴です。CFDでは最大レバレッジが銘柄ごとに決まっており、株式CFDなら5倍、株価指数CFDなら10倍、商品CFDは20倍となっています。

一方、FXはどの通貨ペアでも最大25倍のレバレッジです。

取引コストに関して、FXでは多くの業者が取引手数料を無料にしているため、スプレッドとスワップポイント(マイナスの場合)が実質的な取引コストになります。

一方、CFDでは業者や銘柄によって最低取引手数料が必要なところもあれば、GMOクリック証券のように全銘柄で取引手数料無料の業者もあります。

取引手数料以外では参照する原資産によって価格調整額や権利調整額といった取引コストがかかります。

詳しくは下記にて解説しているので知りたい方は参考にしてみてください。

CFDと先物の違い

CFD銘柄の多くは先物市場で取引される金融商品を原資産としています。先物を原資産とするCFD銘柄は値動きこそほぼ同じですが、取引ルールが大きく異なります。

先物取引は将来の期日における価格を指定して売買する取引方法です。簡単にいえば、「金1㎏を1カ月後に2,000ドルで買う」という権利を売買しているのが先物取引です。

先物では商品ごとに期限(限月)が決まっており、期限が近いのか遠いのかによって同じ商品でも価格が変わります。

一方、CFDには基本的に取引期限がありません。原資産の限月交代にともなう価格変動は調整され連続してレートが配信されます。

先物取引では清算日までポジションを保有していると現物の受け渡しが発生しますが、CFDでは現物の受け渡しも行われません。

先物取引はより専門的な知識と経験が必要なため取引の際には十分注意しましょう。この点、CFDはFXと同じ感覚で先物商品のトレードができる点が大きな魅力です。

CFDのメリット・デメリットを詳しく解説!

次は、CFDのメリットとデメリットについて解説します。これまでの説明で紹介した部分もありますが、簡単におさらいしておきます。

取引手数料は基本的に無料(業者による)

現物取引と比べて少額の資金で始められる

売りから取引に入れる(空売り)ができる

個別株CFD、株価指数CFDでは配当相当額の受け払いがある

保有している現物株式のリスクヘッジに活用できる

資金管理、ポジション管理を徹底しなければハイリスクハイリターン

海外マーケットの情報が取得しにくい

銘柄ごとに特有の取引コストがかかる

CFDは多くのメリットがある取引方法ですが、もちろんデメリットもあります。

1つ目は「ハイリスクハイリターンの投資となりやすい」という点です。CFDではレバレッジをかけられますが、レバレッジはいうなれば「諸刃の剣」です。

思惑通りに相場が動けば大きな利益になりますが、逆方向に行けばレバレッジをかけた分だけ損失が大きくなります。

激しい値動きの場合、入金額以上の損失が出る場合もあるので十分注意しましょう。もっとも、CFDのレバレッジはロット数で調整することが可能です。

1回当たりの最大損失額を事前に決めて、資金量に応じたロット数に調整することでリスクを最小限にコントロールすることができます。

IG証券では、指定レートで確実に決済の逆指値注文が入る「ノースリッページ注文」が利用できます。こういった業者を上手く活用してリスクをコントロールするのが大切です。

2つ目のデメリットは海外マーケットの情報が入手しにくいという点。日本とアメリカの情報は比較的入手しやすいですが、原油や金、大豆など世界各国で取引されている銘柄の情報は入手しにくいというのが実際です。

最後に、CFDにはFXや現物株式とは違った特有の取引コストがかかります。CFDの取引コストについては次で詳しく解説していきます。

CFDにかかる取引コスト、手数料について

CFDでは業者ごと銘柄ごとにそれぞれ違った取引コストがかかります。参照する原資産の違いによって発生するコストも変わるため、自分が取引する銘柄には何の取引コストがかかるのかを事前に把握しておくことは大切です。

GMOクリック証券では、大きく分けて「価格調整額」「金利調整額」「権利調整額」の3つの取引コストが発生します。

例えば株式CFDであれば金利調整額と権利調整額、原油CFDであれば価格調整額のみといった形です。GMOクリック証券の各調整額の詳しい解説は別記事でまとめています。

基本的にどの業者でも限月のある先物を原資産とするCFD銘柄では限月の交代(ロールオーバー)にともなって価格調整額が発生します。

これは取引期限のないCFDと取引期限のある先物商品の価格に整合性を持たせるためです。

また、株式CFDや株価指数CFDでは配当相当額やコーポレートアクションにともなう権利付与をするためのコストがかかります。

取引をしているうちに理解する部分も多いので、すべてを完璧に理解しようとせず「そういう手数料がある」と把握した上で実際に取引を始めてみるのが理解への早道です。

CFDの人気3銘柄をピックアップで解説!

次はCFD銘柄の中でも取引量が多い人気の3銘柄を解説します。どの銘柄を取引しようか迷っている方はこの3銘柄からCFDをスタートしてみるのがおすすめです。

日経225(日経平均株価)

日経225は東京証券取引所に上場している銘柄のうち、所定の条件を満たした銘柄から業種間のバランスを取って225社に絞り平均株価を指数にしたものです。

長期にわたる日本の景気を示す指標として最も知名度の高い指標です。CFDで日経225を取引する場合、CFD業者によってレートを参照する原資産が異なります。

例えば、GMOクリック証券の「日本225」であれば、シカゴ・マーカンタイル取引所(CME)、シンガポール証券取引所(SGX)に上場された日経225先物を参照原資産としています。

どの業者でも値動きはほぼ同じですが、参照する原資産と取引所によって多少の違いがある点にはご注意ください。

日経225は日本だけでなく、米国や欧州の金融市場でも日本の主要な経済指標として注目されている指標です。CFDでも人気銘柄の1つになります。

原油(OIL)

原油はガソリンや灯油、軽油などの元となるエネルギー資源です。服の化学繊維から各種交通機関の動力源、火力発電まで現代の経済活動には欠かせない原油。

原油は世界各国で産出されますが、その中でも最も取引量が多いのがWTI原油です。

WTIとは「West Texas Intermediate(ウエスト・テキサス・インターメディエット)」の略で、アメリカのテキサス州西部とニューメキシコ州を中心に産出される原油の総称です。

WTI原油価格は国際的な原油取引の指標価格とされています。WTI原油の値動きは産油国や輸出・輸入関連企業、世界の株価まで幅広い影響を与えます。

下記で紹介する金(ゴールド)と合わせて商品CFDの中でも人気銘柄の1つです。

金(GOLD)

貴金属の象徴ともいえる金。金は株式と違い実物が存在する現物資産です。

株式は企業の業績によって価値が左右されますが、金はそのものに価値があるため古くから投資の対象とされてきました。

金は株式相場が下落しているときや地政学リスク(紛争やテロなど)がある際に、安全資産として買われる傾向があります。

逆に、景気が良くなり株価が上がるような場合には金が売られ株式に資金が流れるような場合も。

こういった値動きをチャンスに変えられるのが金のCFD取引です。

CFDは世界中の出来事をチャンスに変える可能性を秘めている!

ここまでCFDに関して様々な角度から解説してきましたが、いかがでしょうか。CFDは1つの口座で世界中の金融商品に投資ができる取引方法です。世界中で起こった出来事をトレードチャンスに変えられる魅力があります。

これまでFXをされていた方でも「日経225やNYダウを取引してみたい」「原油や金に投資したい」と思われていた方は多いかと思います。

為替だけでなく株式から株価指数、商品まで多種多様な銘柄取引できるCFD。ぜひこの機会にCFDをスタートしてみてはいかがでしょうか。