この記事では、米国の債券ETFでも代表的なAGG、BNDの2銘柄を特集しています。AGG、BNDは米国の債券市場全体をカバーするETFです。

AGG、BNDの概要から株価、配当利回り、値動きなど様々な角度から比較。AGG、BNDの買い方、取り扱いのある証券会社も合わせて解説しています。

米国の債券に投資を検討されている方は銘柄選び、証券会社選びの参考としてご活用ください。

AGG/BNDの現物・CFD取引対応!証券会社一覧表

| 業者名 | 対応取引 | 取引手数料 | 特徴 | 公式 |

|---|---|---|---|---|

![[SBI証券]](/img/logo/sbisec.png) SBI証券 SBI証券 | 現物 | 0.495% | 老舗の大手ネット証券 IPOからマイナーまで豊富な取扱銘柄 | |

![[楽天証券]](/img/logo/rakuten.png) 楽天証券 楽天証券 | 現物 | 0.495% | 独自のお得なサービス多数 楽天銀行との連携で優遇金利 | |

![[マネックス証券]](/img/logo/monex.png) マネックス証券 マネックス証券 | 現物 | 0.495% | 決算速報サービスが便利 手数料もリーズナブルでお得 | |

![[IG証券]](/img/logo/ig.png) IG証券 IG証券 | CFD | 2.2セント/1株 | 収益ベースでCFD世界No.1(※) 取扱銘柄数でも国内トップクラス | |

![[moomoo証券]](/img/logo/moomoosec.png) moomoo証券 moomoo証券 | 現物 | 0.132%(※) | 米国株式/ETF約7,000銘柄に対応 TLTなど300銘柄以上が24時間取引対応 | |

![[Webull証券]](/img/logo/webull-logo.jpg) Webull証券 Webull証券 | 現物 | 0.20% | 米国株式約7,000銘柄 Level2の板情報と気配値 |

※楽天証券の米国株式取引手数料は約定代金に応じて手数料がかかります。

※SBI証券の取引手数料(インターネットコース)は約定代金が2.02米ドル以下で最低手数料0米ドル、上限手数料が20ドル(税込22ドル)となります。コースによって手数料が変わるため詳しくは公式サイトをご確認ください。

※IGグループの財務情報より(2022年10月時点、FXを除いた収益ベース)

※moomoo証券はベーシックコースの取引手数料を掲載(税込)約定代金8.3米ドル以下の場合は取引手数料が0円です。

※Webull証券の取引手数料は税抜きを掲載。

米国債券ETFの特徴とメリット

株式と相関が低いため、ポートフォリオのリスク分散に活用できる

安定した利回りで分配金がもらえる(毎月、半年など)

値上がり益よりもインカムゲイン狙いの銘柄

短期債券:値動きは安定するが利回り低め、長期国債:値動きは荒いが利回り高め

純資産規模が大きく流動性が高い=売買がしやすい(銘柄による)

債券は国や企業が発行する有価証券で、購入することで発行体に対して資金の貸し付けができます。債券は銘柄によって満期日、基準価額、利率が決まっており、購入した時点で満期日まで保有した際の利回りが決まります。

銘柄によって分配金(配当)の支払日が違い、毎月分配金を支払う債券もあれば、半年に1回の債券もあります。ひとくちに債券といっても多種多様な銘柄があり、それぞれ発行体の信用度に応じた格付けがあります。

債券ETFは各債券の信用格付け、流動性など一定の基準から選別した銘柄をまとめてパッケージ化した金融商品です。

債券は株式暴落時のリスクヘッジとインカムゲインが期待できる

一般的に債券は株式相場と逆相関の関係にあります。債券は株式と比較してリスクが低く、株式相場が暴落する局面では債券に資金が流れるためです。

ポートフォリオに債券を組み込むことによって、アセットの分散を効かせつつ資産全体の守りを固めることができます。

また、銘柄によって2~5%の分配金が毎月~半年のスパンで支払われるため、インカムゲインも期待できます。

値上がり益(キャピタルゲイン)は株式に軍配があがりますが、株式相場の暴落に備えつつ、定期的な分配金を受取れるのが債券投資のメリットです。

今回、解説するAGG、BNDは債券ETFのなかでも代表的な2銘柄になります。

AGG(iシェアーズ・コア 米国総合債券市場ETF)

| 運用会社 | BlackRock | 国籍 | 米国 |

|---|---|---|---|

| カテゴリ | ETF | 市場 | NYSE ARCA |

| 設定日 | 2003年9月22日 | ベンチマーク | ブルームバーグ・バークレイズ米国総合インデックス |

| 配当月 | 毎月 | 経費率 | 0.04% |

AGGは米国債券ETFのなかでもトップクラスの純資産額を誇る銘柄です。

運用会社はETFでお馴染みのBlackRock(ブラックロック社)で、純資産額は約10兆円以上にも上ります。

巨額の純資産額から流動性が高く、日々の売買も活発に行われているため売買のしやすい米国債券ETFの代表格です。

AGGは米国債券市場のほぼすべてをカバーするETF

AGGの保有銘柄数は約9,600銘柄と米国の債券市場をほぼすべてカバーしています。分散が非常に効いているため、米国の債券投資には最適な銘柄です。

また、特徴として「国債だけでなく社債(信用格付けBBB以上)も組み込んでいる」という点があります。

社債を組み込むことで、国債だけで構成されたVGIT(バンガード米国中期国債ETF)などのETFよりも、高い平均利回りを出しています。

分配金が毎月支払われるのも嬉しいポイント。平均的に安定した利回りを求めつつ、ポートフォリオの守りを固めるのにAGGはおすすめ。

BND(バンガード・トータル債券市場ETF)

| 運用会社 | Vanguard | 国籍 | 米国 |

|---|---|---|---|

| カテゴリ | ETF | 市場 | NASDAQ |

| 設定日 | 2007年1月5日 | ベンチマーク | ブルームバーグ・バークレイズ米国総合浮動調整インデックス |

| 配当月 | 毎月 | 経費率 | 0.04% |

AGGと並ぶ米国債券ETFの代表格がBNDです。BNDもAGGと同じく米国債券市場全体をカバーする銘柄で、運用元はバンガード社になります。

AGGとBNDは運用している会社が違うだけで、純資産額、構成銘柄、経費率も有意な差はありません。

資産規模としてはAGGが少し大きいですが、1枚あたりの基準価額ではBNDが取引しやすい金額です。

構成銘柄数はBNDが1万銘柄を超えていますが、AGGもそれに近い銘柄数なので大きな差にはなりません。

以下では、AGGの資産構成比率、残存年数、信用格付けを解説しますが、BNDもほぼ同じ構成となっています。1枚単位の取引のしやすさ選ぶならBNDがおすすめ。

資産構成、残存年数、信用格付けについて

AGGの資産構成比率

AGGの資産構成としては、約45%が米財務省(米国債)、約25%がモーゲージ・パススルー証券、資本財・サービス関連が約15%という構成です。

※引用:BlackRock公式サイト

不動産担保融資の債券を裏付けとして発行された証券で、政府機関が元利支払の保証をすることで国債と並ぶ信用力をつけさせた有価証券。担保されている不動産の住宅ローン元利支払いが証券を購入した投資家に直接支払われるため、パススルー証券という名称がつけられている。

米国の債券市場には多種多様な債券が上場されており、AGGには純粋な国債以外の金融商品も組み込まれています。

もっとも、どの資産も高い信用格付けのある債券なので、株式と比較すれば値動きは非常に安定しています。

AGGの構成銘柄信用格付け比率

上記のグラフはAGGの信用格付け別の構成比率です。AAA(最高ランク)が約3%、AAが約72%をしめています。

もっとも、信用度の高さと利回りの高さはトレードオフの関係にあるため、信用度が高い銘柄のみでは分配金利回りが低下します。

そこで、AGG(BNDもほぼ同じ)にはBBB~Aの社債も組み込まれています。資産構成で解説した資本財・サービス、金融機関、公共事業などの企業が発行している社債が2~3割程度の比率で組み込まれているのが特徴です。

AGGの残存年数比率

一般的に債券は償還日までの残存年数が短いほど値動きが安定し、利回りが低くなります。逆に、長期国債など残存年数が長いほど値動きが荒く、利回りが高くなります。

AGGやBNDが世界中の投資家に選ばれる理由は「安定した値動き」「毎月の分配金支払い」「信用格付けの高い構成銘柄」にあります。

次は、気になるAGGとBNDの配当実績、配当利回りについて解説していきます。

AGG/BNDの配当実績、利回り

AGGの配当実績

引用:BlackRock(iシェアーズ・コア 米国総合債券市場 ETF)

| 権利確定日 | 権利落ち日 | 分配金単価 |

|---|---|---|

| 2025年11月3日 | 2025年11月3日 | 0.326955ドル |

| 2025年10月1日 | 2025年10月1日 | 0.325227ドル |

| 2025年9月2日 | 2025年9月2日 | 0.330212ドル |

| 2025年8月1日 | 2025年8月1日 | 0.330212ドル |

| 2025年7月1日 | 2025年7月1日 | 0.319459ドル |

| 2025年6月2日 | 2025年6月2日 | 0.322969ドル |

| 2025年5月1日 | 2025年5月1日 | 0.321226ドル |

| 2025年4月1日 | 2025年4月1日 | 0.325202ドル |

| 2025年3月3日 | 2025年3月3日 | 0.304188ドル |

| 2025年2月3日 | 2025年2月3日 | 0.322301ドル |

| 2024年12月18日 | 2024年12月18日 | 0.316274ドル |

| 2024年12月2日 | 2024年12月2日 | 0.311533ドル |

| 2024年11月1日 | 2024年11月1日 | 0.310262ドル |

| 2024年10月1日 | 2024年10月1日 | 0.307328ドル |

| 2024年9月3日 | 2024年9月3日 | 0.311936ドル |

| 2024年8月1日 | 2024年8月1日 | 0.303750ドル |

| 2024年7月1日 | 2024年7月1日 | 0.300883ドル |

| 2024年6月3日 | 2024年6月3日 | 0.301803ドル |

| 2024年5月1日 | 2024年5月2日 | 0.294781ドル |

| 2024年4月2日 | 2024年4月1日 | 0.290239ドル |

| 2024年3月4日 | 2024年3月1日 | 0.286202ドル |

| 2024年2月2日 | 2024年2月1日 | 0.293291ドル |

| 2023年12月15日 | 2023年12月14日 | 0.282345ドル |

| 2023年12月4日 | 2023年12月1日 | 0.273635ドル |

| 2023年11月2日 | 2023年11月1日 | 0.276585ドル |

| 2023年10月3日 | 2023年10月2日 | 0.257304ドル |

| 2023年9月5日 | 2023年9月1日 | 0.260446ドル |

| 2023年8月2日 | 2023年8月1日 | 0.264609ドル |

| 2023年7月5日 | 2023年7月3日 | 0.254739ドル |

| 2023年6月2日 | 2023年6月1日 | 0.257741ドル |

| 2023年5月2日 | 2023年5月1日 | 0.249306ドル |

| 2023年4月4日 | 2023年4月3日 | 0.251756ドル |

| 2023年3月2日 | 2023年3月1日 | 0.233768ドル |

| 2023年2月2日 | 2023年2月1日 | 0.245333ドル |

| 2022年12月16日 | 2022年12月15日 | 0.225819ドル |

| 2022年12月2日 | 2022年12月1日 | 0.226212ドル |

| 2022年11月2日 | 2022年11月1日 | 0.216055ドル |

| 2022年10月4日 | 2022年10月3日 | 0.210609ドル |

| 2022年9月2日 | 2022年9月1日 | 0.204483ドル |

| 2022年8月2日 | 2022年8月1日 | 0.200463ドル |

| 2022年7月1日 | 2022年7月8日 | 0.185649ドル |

| 2022年6月1日 | 2022年6月7日 | 0.186101ドル |

| 2022年5月2日 | 2022年5月6日 | 0.181332ドル |

| 2022年4月1日 | 2022年4月7日 | 0.159848ドル |

| 2022年3月1日 | 2022年3月7日 | 0.160622ドル |

| 2022年2月1日 | 2022年2月7日 | 0.161482ドル |

| 2021年12月16日 | 2021年12月22日 | 0.116542ドル |

| 2021年12月1日 | 2021年12月7日 | 0.161785ドル |

| 2021年11月1日 | 2021年11月5日 | 0.179542ドル |

| 2021年10月1日 | 2021年10月7日 | 0.179691ドル |

| 2021年9月1日 | 2021年9月8日 | 0.167395ドル |

| 2021年8月2日 | 2021年8月6日 | 0.166643ドル |

| 2021年7月1日 | 2021年7月8日 | 0.155512ドル |

| 2021年6月1日 | 2021年6月7日 | 0.166882ドル |

| 2021年5月3日 | 2021年5月7日 | 0.172575ドル |

| 2021年4月1日 | 2021年4月8日 | 0.172203ドル |

上記は分配金単価の一覧表です。

2007年を境に分配金は下落傾向にありましたが、2013年から安定しており年平均では2.5%程度の利回りとなっています。

国債のみのVGITは平均利回りが1.2%前後なので、債券ETFとしては比較的高めの利回りです。

BNDの配当実績

引用:Vanguard(Vanguard Total Bond Market ETF)

| 権利落ち日 | 支払い日 | 分配金単価 |

|---|---|---|

| 2025年11月3日 | 2025年11月5日 | 0.243631ドル |

| 2025年10月1日 | 2025年10月3日 | 0.237328ドル |

| 2025年9月2日 | 2025年9月4日 | 0.242759ドル |

| 2025年8月1日 | 2025年8月5日 | 0.241866ドル |

| 2025年7月1日 | 2025年7月3日 | 0.235347ドル |

| 2025年6月2日 | 2025年6月4日 | 0.240315ドル |

| 2025年5月1日 | 2025年5月5日 | 0.236371ドル |

| 2025年4月1日 | 2025年4月3日 | 0.240374ドル |

| 2025年3月3日 | 2025年3月5日 | 0.219460ドル |

| 2025年2月3日 | 2025年2月5日 | 0.234799ドル |

| 2024年12月24日 | 2024年12月27日 | 0.233378ドル |

| 2024年12月2日 | 2024年12月4日 | 0.222928ドル |

| 2024年11月1日 | 2024年11月5日 | 0.227631ドル |

| 2024年10月1日 | 2024年10月3日 | 0.220705ドル |

| 2024年9月3日 | 2024年9月5日 | 0.225518ドル |

| 2024年8月1日 | 2024年8月5日 | 0.223909ドル |

| 2024年7月1日 | 2024年7月3日 | 0.220702ドル |

| 2024年6月3日 | 2024年6月5日 | 0.218966ドル |

| 2024年5月2日 | 2024年5月6日 | 0.213811ドル |

| 2024年4月2日 | 2024年4月4日 | 0.216300ドル |

| 2024年3月4日 | 2024年3月6日 | 0.202321ドル |

| 2024年2月2日 | 2024年2月6日 | 0.211880ドル |

| 2023年12月26日 | 2023年12月28日 | 0.210541ドル |

| 2023年12月4日 | 2023年12月6日 | 0.200957ドル |

| 2023年11月1日 | 2023年11月6日 | 0.202776ドル |

| 2023年10月2日 | 2023年10月5日 | 0.192499ドル |

| 2023年9月1日 | 2023年9月7日 | 0.195733ドル |

| 2023年8月1日 | 2023年8月4日 | 0.192660ドル |

| 2023年7月3日 | 2023年7月7日 | 0.184372ドル |

| 2023年6月1日 | 2023年6月6日 | 0.186964ドル |

| 2023年5月1日 | 2023年5月4日 | 0.179745ドル |

| 2023年4月3日 | 2023年4月6日 | 0.182803ドル |

| 2023年3月1日 | 2023年3月6日 | 0.164216ドル |

| 2023年2月1日 | 2023年2月6日 | 0.175962ドル |

| 2022年12月23日 | 2022年12月27日 | 0.17231ドル |

| 2022年12月1日 | 2022年12月6日 | 0.16460ドル |

| 2022年11月1日 | 2022年11月4日 | 0.16286ドル |

| 2022年10月3日 | 2022年10月6日 | 0.15612ドル |

| 2022年9月1日 | 2022年9月7日 | 0.15649ドル |

| 2022年8月1日 | 2022年8月4日 | 0.15330ドル |

| 2022年7月1日 | 2022年7月7日 | 0.14873ドル |

| 2022年6月1日 | 2022年6月6日 | 0.14804ドル |

| 2022年5月2日 | 2022年5月5日 | 0.14083ドル |

| 2022年4月6日 | 2022年4月6日 | 0.19804ドル |

| 2022年3月1日 | 2022年3月4日 | 0.12910ドル |

| 2022年2月1日 | 2022年2月4日 | 0.13654ドル |

| 2021年12月23日 | 2021年12月29日 | 0.14085ドル |

| 2021年12月1日 | 2021年12月6日 | 0.13492ドル |

| 2021年11月1日 | 2021年11月4日 | 0.13403ドル |

| 2021年10月1日 | 2021年10月6日 | 0.13020ドル |

| 2021年9月1日 | 2021年9月7日 | 0.13503ドル |

| 2021年7月1日 | 2021年7月7日 | 0.13210ドル |

| 2021年6月1日 | 2021年6月4日 | 0.13448ドル |

| 2021年5月3日 | 2021年5月6日 | 0.13057ドル |

| 2021年4月1日 | 2021年4月7日 | 0.13905ドル |

| 2021年4月1日 | 2021年4月7日 | 0.00340ドル |

| 2021年4月1日 | 2021年4月7日 | 0.05000ドル |

| 2021年3月1日 | 2021年3月4日 | 0.12875ドル |

| 2021年2月1日 | 2021年2月4日 | 0.13920ドル |

利回りに関しても、AGGとBNDに有意な差はありません。BNDも年平均2.5%前後で安定して推移しています。

BNDも毎月分配金のある銘柄です。権利落ち日は毎月の月初に、分配金支払い日は毎月第1週目になります。

利回りだけでいえば、高配当ETFやハイ・イールド債ETFなどは5%近い利回りがあります。もっとも、利回りの高いETFは値動きの荒さや減配・デフォルトリスクがあります。

利回りを追求するのか、安定した値動きで手堅い利回りを取るのか、自分の投資スタイルに応じて銘柄を選んでいただければと思います。

次は、AGGとBNDの値動き、リターンについて解説していきます。

AGG/BNDの値動きを比較

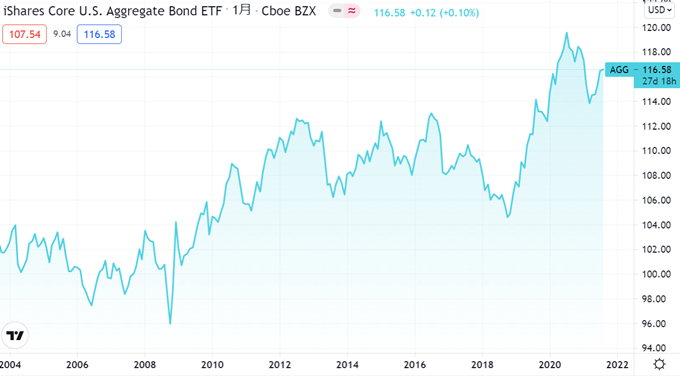

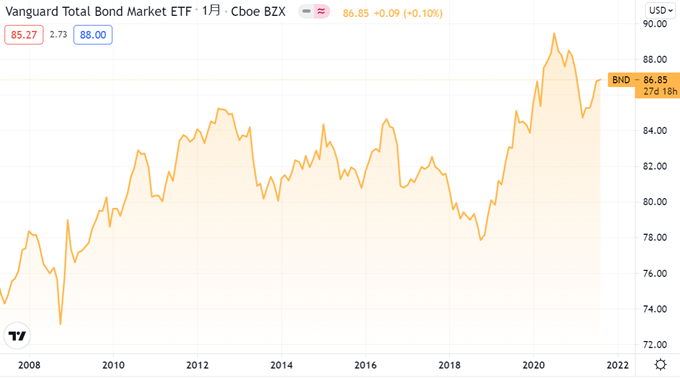

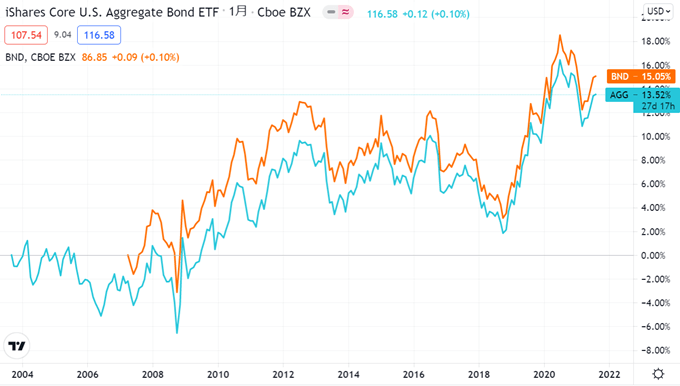

上記はAGGとBNDの単純な値動きを比較したチャートです。2銘柄とも構成銘柄が似ているため値動きとしては、ほぼ同じ動きをしています。

AGGの過去3年の標準偏差(中央値からの乖離率)は6.09%と株式と比べれば非常に安定した値動きです。

騰落率では、若干BNDの方がアウトパフォームしていますが、投資資金が大口でない限り有意な差にはなりません。

暴落時(2020年3月のコロナッショク)の値動き

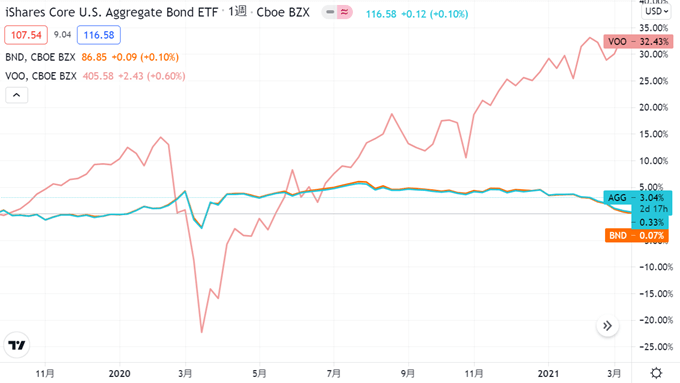

上記はAGG、BNDの2銘柄とVOO(S&P500連動ETF)の3銘柄で、コロナショック時(2020年3月)の値動きを比較した画像です。

S&P500に連動するVOOが35%以上の下落となっているのに対して、AGG、BNDは5%ほどの下落で留まっています。

コロナショック後は、VOOが順調に回復していますが、AGG、BNDはほぼ標準偏差内での値動きです。これが債券ETFの特徴ですね。

リターンでは、株式ETFには敵いませんがポートフォリオに組み込むことで資産全体の値動きをマイルドにし、ドローダウンを低くすることができます。

「ポートフォリオは株式だけ」という方は、攻めの姿勢だけでなく今のうちに守りを固めるのも投資戦略の1つ。その候補としてAGGやBNDなど債券ETFを検討してみてはいかがでしょうか。

以下では、AGGやBNDに関するよくある質問や証券会社について解説しています。証券会社選びの参考としてご活用ください。

AGG/BNDに関するよくある質問

- AGG、BNDの買い方、購入方法は?

AGG、BNDはETF(上場投資信託)なので、米国ETFの取引に対応した各証券会社で現物取引およびCFD取引が可能です。

CFD取引とは、差金決済取引のことで現物をやり取りせず、売買差益のみをやり取りする取引方法です。AGG、BNDのCFD取引では最大5倍レバレッジをかけたり、空売りをすることもできます。CFD取引に関しては、別記事で詳しく解説しているので気になる方はチェックしてみてください。

買い方としては、以下で解説する証券会社で口座開設後、資金を入金、AGGかBNDで銘柄検索を行えば現物取引もしくはCFD取引が可能です。米国ETFは1単位ごとに取引ができるため、2銘柄とも1万円程度から投資がスタートできます。

- AGG、BNDを取り扱いしている証券会社は?

AGG、BNDはDMM 株、SBI証券、楽天証券、マネックス証券で現物の取り扱いがあります。

CFD取引であれば、IG証券が対応しています。

AGG/BNDの取り扱いがある国内業者を解説!

次は、AGG/BNDの現物取引、CFD取引に対応した国内業者を解説していきます。

DMM 株

少額からAGGやBNDに現物投資するならおすすめなのがDMM 株です。

DMM 株の特徴は「米国株式、ETFの取引手数料が無料」という点。SBI証券や楽天証券では米国株式の現物取引をする場合、約定代金×0.495%(税込)の取引手数料がかかります。

この点、DMM 株ではその手数料が完全に無料。取引数量や約定代金に関係なく取引手数料が発生しません。

1ドルあたり25銭の為替手数料(片道)が発生しますが、それはSBI証券や楽天証券も同じです。

もっとも、DMM 株は円貨決済のみなので分配金の受け取りにも為替手数料が発生します。大口取引では無視できない取引コストになるのでその点はご注意ください。

少額からAGG、BNDに投資するならDMM 株が要チェック。

SBI証券

ネット証券の中でも、トップクラスの口座開設数を誇るSBI証券。米国株式/ETFは6,000銘柄もの銘柄を取り扱いしており、AGG、BNDも現物取引に対応しています。

決済方法も円貨決済、米ドル決済、外貨建MMF自動買付など大手ならではの充実したサービスが魅力。AGGやBNDの分配金を米ドルで受け取り、タイミングをみて決済すれば為替差益も狙うことができます。

「大手ネット証券会社で安心して債券投資をしたい」という方はSBI証券がおすすめ。

楽天証券

楽天証券もSBI証券と肩を並べる大手ネット証券会社です。ここ数年で口座開設数を伸ばしており、多くの日本人投資家に選ばれています。

楽天証券では、SBI証券と同様、約定代金×0.495%(税込)の取引手数料が発生しますが、そのうち1%(大口優遇なら2%)は楽天ポイントで返ってきます。

また、VOOやSPYなど楽天証券指定の米国ETFは買付手数料が無料。残念ながらAGGやBNDは対象ではありませんが、普段から楽天関連サービスを利用されている方は楽天証券もおすすめ。

マネックス証券

マネックス証券もAGGやBNDなど各種米国ETFの現物取引ができる証券会社です。

マネックス証券の特徴は「最大12時間取引ができる時間外取引」に対応しているという点。

米国株式市場は日本時間の深夜23:30~翌6:00(標準時間)に開いているため、リアルタイムで取引するには深夜帯に起きている必要があります。

この点、マネックス証券ではプレマーケット(22:00~23:30)とアフターマーケット(翌6:00~10:00)までの最大12時間取引が可能。

AGGやBNDは米国ETFなので株式と同様にリアルタイムで取引ができます。取引時間が気になる方はマネックス証券をチェックしてみてください。

IG証券

最後に解説するのはIG証券です。IGグループはCFD取引の営業利益ベースで世界No.1の実績を誇るグローバルプロバイダー。

IG証券の特徴は「17,000種類以上のCFD銘柄が取引できる」という点。AGGやBNDなどの債券はもちろん、米国株式、株価指数、商品、外国為替まで多種多様な銘柄を取り扱いしています。

取扱銘柄数では国内随一の品揃えを誇っており、IG証券の口座が1つあれば大抵の銘柄が取引できます。CFD取引の他にもバイナリーオプションやノックアウトオプションにも対応。

「債券ETF以外にも海外株式、ETFを取引したい」という方はIG証券が要チェックです。