この記事では、金鉱株ETFを徹底特集!金価格の上昇とともに金鉱株に全世界の投資家の注目が集まっています。

金鉱株ETFとは何か、概要から値動きの特徴、金ETFとの違いなどいろいろな角度から解説しています。金鉱株ETFのおすすめ銘柄や取り扱い証券会社も解説しているので、金鉱株ETFへの投資をお考えの方はぜひご一読ください。

金鉱株ETFの現物/CFD取引対応!証券会社一覧表

| 業者名 | 対応取引 | 取扱銘柄数 | 金鉱株銘柄 | 公式 |

|---|---|---|---|---|

![[IG証券]](/img/logo/ig.png) IG証券 IG証券 | CFD | CFD銘柄:約17,000種類 | GDX、GDXJ、RING、NUGT、DUST、GOEX、SGDM、SGDJ、GOAU | |

![[SBI証券]](/img/logo/sbisec.png) SBI証券 SBI証券 | 現物 | 米国株式/ETF:約6,000銘柄 | GDX、GDXJ、NUGT、DUST | |

![[楽天証券]](/img/logo/rakuten.png) 楽天証券 楽天証券 | 現物 | 米国株式/ETF:約4,950銘柄 | GDX、GDXJ、NUGT、DUST | |

![[マネックス証券]](/img/logo/monex.png) マネックス証券 マネックス証券 | 現物 | 米国株式/ETF:約5,000銘柄 | GDX、GDXJ、NUGT、DUST | |

![[松井証券]](/img/logo/matsuisec.png) 松井証券 松井証券 | 現物 | 米国株式/ETF:約4,950銘柄 | GDX、GDXJ、NUGT |

※IG証券のCFD取引は相場状況によってレバレッジ(証拠金維持率)が変更される場合があります。

金鉱株、金鉱株ETFとは

金鉱株とは、金の産出を本業とする産金会社の株式をいいます。金は貴金属の代表として古くから全世界で産出されており、100年以上の歴史を持つ産金会社もあります。

金の産出国としては南アフリカが有名ですが、南アフリカの金はかなり掘りつくされており、現在では中国、オーストラリア、ロシア、米国といった国が主な産出国となっています。

金鉱株ETFはこれらの産金会社を一定の基準で選定し、ポートフォリオを組んだ金融商品です。

金ETFと金鉱株ETFの違い

金価格の上昇局面では金鉱株ETFの方が値上がりする

金ETFに配当はないが、金鉱株ETFには配当がある

金価格はマイナスにはならないが、金鉱株は業績の悪化で株価下落が加速する

金鉱株は株式なので、株式市場の影響を受けやすい

南アフリカの金鉱株は新興国株式としての側面もありカントリーリスクがある

金鉱株ETFに投資する最大のメリットは「金価格の上昇時には金ETFを大きく上回るパフォーマンスが出る」という点です。

産金会社は採掘器機の稼働や人件費などの採掘コストをかけて金を産出しています。採掘コストは企業によって一定の固定費として決まっており、コストが一定であれば金価格が上昇した分だけ利益率が高くなります。

この利益率の変動は金価格の上昇よりも大きくなるため、金価格の上昇局面では金ETFよりも金鉱株ETFの方がパフォーマンスが良くなります。

特に、採掘コストの高い企業ほど損益分岐点を超えて金価格が上昇した場合、業績の変化率が高くなります。これを「オペレーション・レバレッジが大きい」といい、金鉱株ETFの大きな特徴です。

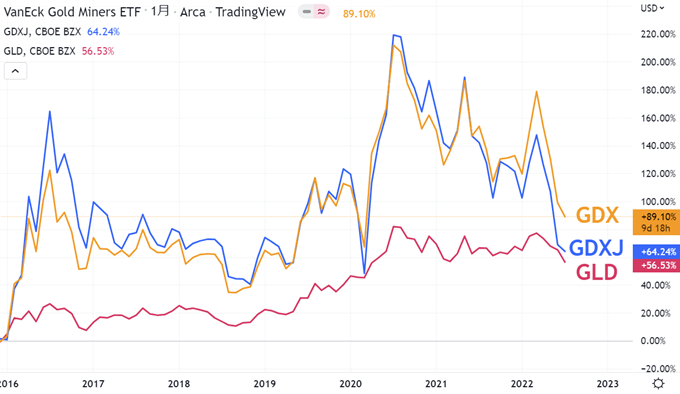

上記の画像は金ETFで最大の純資産額を誇るGLD(SPDRゴールド・シェアーズ)と金鉱株ETFのGDX、GDXJの値動きを比較したチャートです。

GLDは比較的安定した値動きをするのに対してGDX、GDXJはボラティリティがかなり高い動きをするのが特徴です。GDXは半年で150%以上もの値上がりをするときもあるほど。

ただし、金鉱株ETFは金価格が上昇している間は特筆すべきパフォーマンスを発揮しますが、下落時にも大きく下落する点に注意が必要です。

その他、金ETFにはない操業リスク、財務リスク、政治リスクなどがある点には十分注意の上、お取引ください。

金鉱株の米国ETFおすすめ3銘柄を詳しく解説!

次は、金鉱株ETFのおすすめ3銘柄を解説していきます。それぞれの銘柄に特徴があるので金鉱株ETFの銘柄選びにご活用ください。

GDX(ヴァンエック・ベクトル金鉱株ETF)

金鉱株ETFのなかで純資産額が最も大きいのがGDX(ヴァンエック・ベクトル金鉱株ETF)です。

運用会社は創業1955年、半世紀以上に渡る投資運用の歴史を持つVanEck社です。GDXの設定日は2006年と運用から15年以上が経過しています。

GDXは金鉱株ETFのなかで最も出来高のあるETFです。金鉱株ETFに投資するなら、まずGDXが要チェックです!

GDXの概要

| 運用会社 | VanEck | 国籍 | 米国 |

|---|---|---|---|

| カテゴリ | ETF | 市場 | NYSE Arca |

| 設定日 | 2006年5月22日 | ベンチマーク | NYSE Arca金鉱株インデックス |

GDXの構成銘柄と組入比率

| ティッカー | 企業名 | 構成比率 |

|---|---|---|

| NEM | ニューモント | 12.69% |

| AEM | アグニコ・イーグル・マインズ/マインズ・アグニ | 11.96% |

| WPM | ウィートン・プレシャス・メタルズ | 7.89% |

| B | バリック・マイニング | 6.98% |

| FNV | フランコ-ネバダ | 6.25% |

| AU | アングロゴールド・アシャンティ | 4.28% |

| GFI | ゴールド・フィールズ | 4.19% |

| KGC | キンロス・ゴールド | 3.68% |

| NST | ノーザンスター・リソーシズ | 3.64% |

| 2899 | 紫金鉱業集団[ズージン・マイニング・ク | 2.91% |

(※2025年6月26日時点。参照:Bloomberg)

構成銘柄としてはニューモント、パトリック・ゴールドの組入比率が高く設定されています。国別ではカナダの産金会社に高い比重が置かれています。

カナダは世界でも有数の金産出国です。カナダに本社を構えている企業も多く、ニューモントも本社はカナダにあります。ニューモントとパトリック・ゴールドの2社は世界2大産金会社といわれ、世界中に拠点を構えて金の採掘を行っています。

「カナダ・米国の産金会社を中心に金鉱株に投資したい」という方はGDXがおすすめ!

GDXJ(ヴァンエック・ベクトル金鉱中小型株ETF)

GDXJはGDXの中小企業版となるETFです。ニューモントやパトリック・ゴールドといった巨大企業は含まれていません。

設定日はGDXと同じ2006年5月、GDXと比較すると純資産規模は半分以下のETFです。

また、ベンチマークインデックスも異なっておりGDXJはMVIS中小型金鉱株インデックスを基準に運用されています。

GDXJの概要

| 運用会社 | VanEck | 国籍 | 米国 |

|---|---|---|---|

| カテゴリ | ETF | 市場 | NYSE Arca |

| 設定日 | 2006年5月22日 | ベンチマーク | MVIS中小型金鉱株インデックス |

GDXJの構成銘柄と組入比率

| ティッカー | 企業名 | 構成比率 |

|---|---|---|

| AGI | アラモス・ゴールド | 6.85% |

| PAAS | パン・アメリカン・シルバー | 6.62% |

| HMY | ハーモニー・ゴールド・マイニング(SP ADR) | 6.05% |

| EVN | エボリューション・マイニング | 5.13% |

| BTG | B2ゴールド | 5.1% |

| PE&OLES* | インドゥストリアス・ペノレス | 2.93% |

| CDE | コー・マイニング | 2.87% |

| LUG | ルンディン・ゴールド | 2.72% |

| EQX | エクイノックス・ゴールド | 2.29% |

| IAG | アイアムゴールド | 2.17% |

(※2025年6月26日時点。参照:Bloomberg)

GDXJの構成銘柄は上記のとおりです。GDXと比べて特筆するほど高い比重が割かれている企業はありません。

GDXはカナダの産金会社が中心でしたがGDXJは比較的、分散効果が効いている構成銘柄になっています。また、中小型の金鉱株が多いため値動きはGDXよりも激しくなる傾向にあります。

「GDXよりも分散効果を出したい」「ボラティリティの高い銘柄がいい」という方にはGDXJがおすすめ。

RING(iシェアーズMSCIグローバル・ゴールド・マイナーズETF)

RINGはブラックロック社の人気シリーズ「iシェアーズ」の金鉱株ETFです。ブラックロック社は世界最大規模の投資運用会社で、全世界で900本以上のETFを運用しています。

RINGの特徴は「経費率が低い」という点。RINGの経費率は0.39%とGDX:0.52%、GDXJ:0.53%よりも低い経費率となっています。

純資産規模は小さいですが「取引コストはできるだけ抑えたい」という方にはRINGがおすすめ。

RINGの概要

| カテゴリ | ETF | 市場 | NASDAQ |

|---|---|---|---|

| 設定日 | 2006年5月22日 | ベンチマーク | MSCI ACWI Select Gold Miners Investable Market Index |

RINGの構成銘柄と組入比率

| ティッカー | 企業名 | 構成比率 |

|---|---|---|

| NEM | ニューモント | 15.52% |

| AEM | アグニコ・イーグル・マインズ/マインズ・アグニ | 14.29% |

| WPM | ウィートン・プレシャス・メタルズ | 8.18% |

| ABX | バリック・マイニング | 7.55% |

| GFI | ゴールド・フィールズ | 4.55% |

| AU | アングロゴールド・アシャンティ | 4.49% |

| K | キンロス・ゴールド | 4.45% |

| 2899 | 紫金鉱業集団[ズージン・マイニング・ク | 3.75% |

| AGI | アラモス・ゴールド | 3.33% |

| HAR | ハーモニー・ゴールド・マイニング(SP ADR) | 2.57% |

(※2025年6月26日時点。参照:Bloomberg)

RINGの構成銘柄は上記のとおりです。ニューモントとパトリック・ゴールドの2社がかなり高い構成比率となっており、この2社だけで30%近くを占めています。

上位の構成銘柄はGDXとかなり重複しており、値動きもGDXとほぼ同じです。「少しでも取引コストを抑えたい」「カナダの産金会社を中心に投資したい」という方はRIGNがおすすめ。

金鉱株ETFの取り扱いがある国内業者を解説!

次は、金鉱株ETFの現物取引、CFD取引に対応した国内業者を詳しく解説していきます。特に、IG証券は多彩な金鉱株ETFが取引できる証券会社です。業者選びの参考としてご活用ください。

IG証券

国内業者のなかでもトップクラスの取扱銘柄を誇るのがIG証券です。IG証券はCFD銘柄17,000種類以上に対応、金鉱株ETFも多彩な取り扱いがあります。

「CFD取引って何?」という方は別記事で基礎知識からメリット・デメリットまで解説しています。

上記で紹介したGDX、GDXJ、RINGの他、NUST、DUST、GOEXなど多種多様な金鉱株ETFがIG証券の口座1つで取引可能。

産金会社の個別株式やETFだけでなく金スポットや原油先物など商品銘柄も充実しています。「取扱銘柄が豊富な証券会社がいい」という方はIG証券がおすすめ!

DMM 株

金鉱株ETFに現物で投資するならDMM 株にご注目ください。

DMM 株は「金鉱株ETFを含む米国個別株の取引手数料が無料」の証券会社です。SBI証券や楽天証券でも米国株・ETFは取引できますが、どのネット証券も1注文あたりの取引手数料が発生します。

この点、DMM 株は米国株・ETFの取引手数料が一切かかりません。これまでDMM 株は取扱銘柄数が少ないのが大きなネックでしたが、ここ数年で取扱銘柄数がかなり増えています。

金鉱株ETFであれば、GDX・GDXJ・NUGT・DUSTなど大手ネット証券と変わらないラインナップです。また、随時銘柄追加が行われており今後も充実していく見込みです。

「取引コストはできるだけ抑えつつ、現物で金鉱株に投資したい」という方はDMM 株をぜひチェックしてみてください!

以下の記事では金ETF、金CFD取引について詳しく解説しています。長期スパンでの投資をお考えの方は金ETF、短期~中期スパンで金の値動きを狙いたい方は金CFDにもぜひご注目ください。